收评:沪指缩量涨0.62%,芯片概念爆发,CPO概念等活跃

(原标题:收评:沪指缩量涨0.62%,芯片概念爆发,CPO概念等活跃)

图片来源于网络,如有侵权,请联系删除

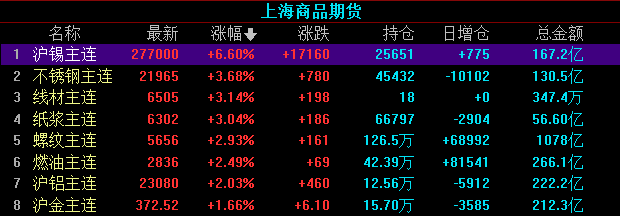

3月8日,两市股指早盘探底回升,午后发力走高,深成指、创业板指涨约1%;两市成交额明显萎缩,北向资金积极进场扫货。

截至收盘,沪指涨0.62%报3046.02点,深成指涨1.1%报9369.05点,创业板指涨0.97%报1807.29点,科创50指数涨1.13%;两市合计成交8606亿元,北向资金净买入60亿元。

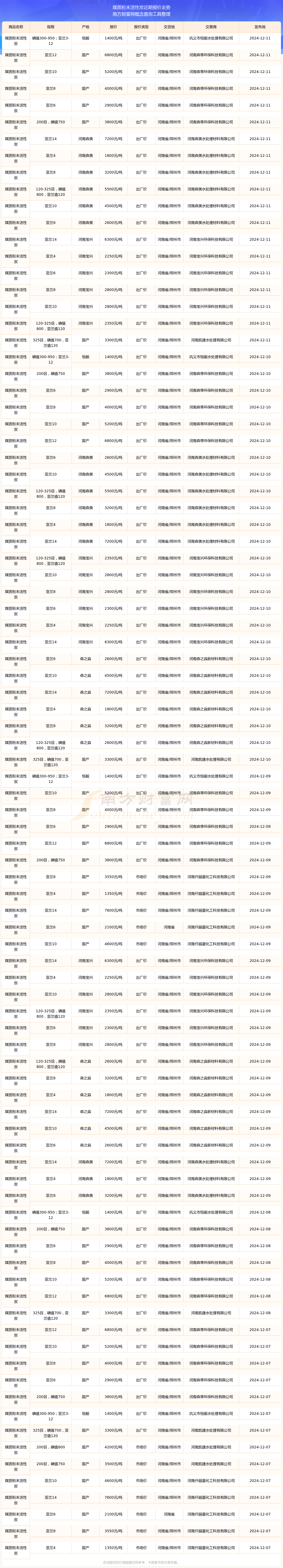

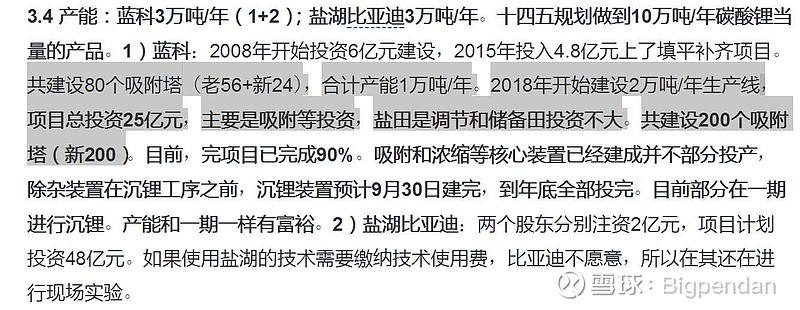

盘面上看,半导体、芯片、军工、传媒等走强,电力、医药、石油、化工等板块均上扬,新型电池、算力、CPO概念、6G概念等活跃;旅游、煤炭、酿酒等板块走弱。

对于当前市场,渤海证券指出,市场虽经历反弹,但估值整体仍处于低位,宽松的国内货币环境和A股流动性环境的变化,令估值修复得到支撑。展望来看两会阶段市场的观望情绪将有阶段性升温,行情将主要由政策的预期差所主导。而两会后,伴随经济数据的到来以及一季报业绩预期的升温,市场驱动逻辑或逐渐向基本面转向。因此,基本面如能带来进一步的支撑,则行情还将有进一步的发展空间。反之,如果基本面的支撑较弱,则行情将转向震荡。行业配置方面,3月行业层面的机会可关注:(1)AI产业趋势催化下,TMT板块的投资机会;(2)“新质生产力”有望继续发酵下,机械设备(人形机器人、先进制造)、国防军工(商业航天、低空经济、新材料)行业的主题性投资机会;(3)设备更新和消费品以旧换新政策引导下,汽车、家电行业的阶段性博弈机会。此外,若产业印证不及预期,或增量资金入场节奏偏缓抑制行情持续性,则具备防御属性的高股息板块(煤炭、银行)或将重回主线位置。

校对:苏焕文