非对称下调贷款利率传递积极信号

(原标题:非对称下调贷款利率传递积极信号)

图片来源于网络,如有侵权,请联系删除

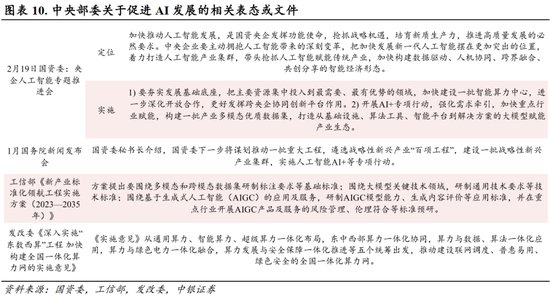

2月20日,央行公布的2月LPR报价数据显示,5年期以上LPR报价下调25个基点至3.95%,而1年期LPR报价保持在3.45%不变。值得关注的是,这是史上“最不对称”的一次降息,5年以上LPR下调幅度超过一年期25个基点,为LPR报价机制形成后最大的差额。

图片来源于网络,如有侵权,请联系删除

释放更积极的货币政策信号

图片来源于网络,如有侵权,请联系删除

根据Wind统计,历史上,央行共有13次不对称降息。在2019年8月LPR报价机制改革前,央行共有4次非对称下调存贷款利率,分别发生在2002年、2008年、2012年、2014年。其中,1年期贷款基准利率的下调幅度低于存款基准利率6个基点至27个基点;2019年8月以来,央行累计共有9次非对称下调LPR报价,其中,2022年5月、8月,5年期以上LPR下调幅度分别超过1年期15个基点、10个基点,均低于此次非对称降息。

“年初地产销售平淡,利率调降是‘当务之急’。四个一线城市1月商品房成交量环比继续回落,加之恒大清盘事件等房企风险持续扰动市场情绪,政策托底地产在今年年初就显示出紧迫性。本次5年期LPR降幅超预期,意在促使楼市量价尽快企稳,也释放出地产政策后续出台的信号。回顾2022年5月,同为5年期LPR单独调降时,首套房商贷利率下限调降等稳楼市政策配合出台。”东吴证券研究所所长助理、首席宏观分析师陶川20日分析认为。

中银国际证券首席宏观分析师朱启兵则表示,本次报价是对于1月24日国新办会议的呼应。“其中提到将把提供给金融机构的支农支小再贷款、再贴现利率由2%下调到1.75%,这些措施都将有助于推动信贷定价基准的贷款市场报价利率,也就是我们说的LPR下行,同时,2023年货币政策执行报告中也提到‘强化逆周期和跨周期调节’。”

此外,目前货币政策发力点聚焦于推进存款利率市场化,以带动整体利率水平下行,当前,经济环境需要降低实际利率,2022年以来,大行连续四次下调存款挂牌利率提供了一定的空间。今年1月25日起,支农支小再贷款、再贴现利率各下调了0.25%,也降低了银行的资金成本,1月以来,银行主动负债工具的发行成本逐渐下行。

MLF与LPR不必然线性挂钩

从历史来看,LPR报价由MLF操作利率和报价加点共同决定,其中,报价加点主要受银行资金成本变化、信贷市场供求状况和信用风险溢价等因素影响。2月MLF操作利率保持稳定,这意味着当月LPR报价的定价基础未发生变化。此次突破“范式”的降息,可窥见金融工作会议后央行政策思路变化。MLF降息落空不影响LPR调降,LPR存在单独调降的情况。

“MLF-LPR利率联动调降并不绝对,前有2023年8月5年期LPR不降为下调存量房贷利率打开空间,现有5年期LPR率先调降兼顾稳汇率与稳地产,意味着后续MLF与LPR有依照各自逻辑进行操作的空间――MLF关注汇率,而LPR则注重实体,存款利率市场化可为银行息差打开空间。”陶川分析认为。

根据Wind统计,2019年9月至今,四次LPR单独调降前后均有降准为银行成本作缓冲;此外,去年LPR降幅小于MLF,且有三次存款利率调降,为本次LPR单独下调保留了银行息差空间。

“2月MLF利率不变,或许是出于内外均衡考虑。1月24日国新办会议上提及‘价格上兼顾内外均衡’,目前,发达经济体通胀大概率延续回落势头,但服务项目通胀仍具粘性,主要发达经济体央行何时启动降息有较大不确定性,中美利差倒挂幅度仍处在历史较高水平。未来,MLF是否调整仍需观测海外市场形势。”朱启兵亦认为。

此外,陶川指出,从节前央行超预期降准、地产白名单加速推进及信贷投放量创同期新高,到节后国常会及各地方部委显示的“坚定信心、鼓足干劲”,再到本次非对称降息,可以看出政府对今年“开门红”的成色更加重视。

记者 刘扬