全国政协委员、国泰君安国际董事会主席闫峰:建议吸收借鉴海外经验 推动金融服务实体经济发展

(原标题:全国政协委员、国泰君安国际董事会主席闫峰:建议吸收借鉴海外经验 推动金融服务实体经济发展)

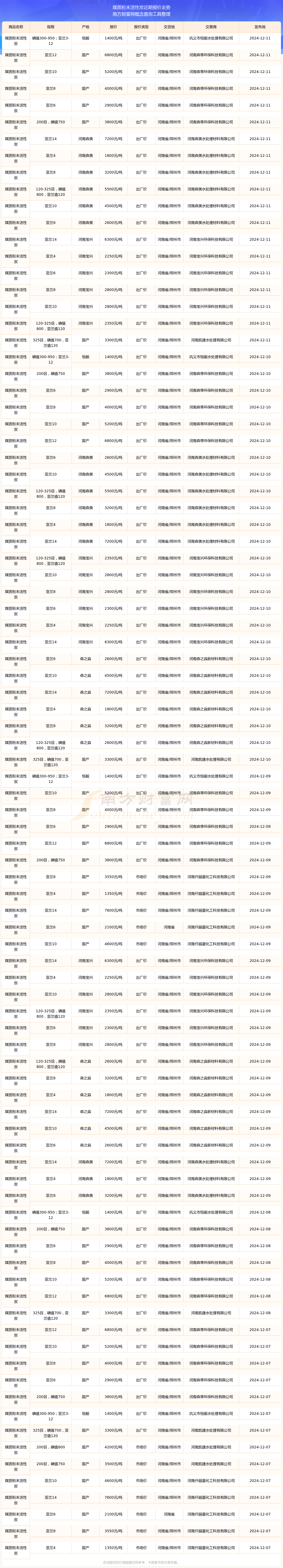

图片来源于网络,如有侵权,请联系删除

3月4日,记者获悉,今年全国两会,全国政协委员、国泰君安国际董事会主席闫峰带来了《吸收借鉴海外经验 推动金融服务实体经济发展的提案》。闫峰表示,经研究、分析、对比海外发达经济体通过主权基金、财富基金加大股权投资促进市场稳定、推动经济发展的做法,建议我国参考国际经验,推动社保基金、中投公司、外汇局投资主体华安公司等投资主体采取更为积极的投资政策,加大公开市场股票投资比重,稳定资本市场、为实体经济输血,促进金融服务实体经济发展。

图片来源于网络,如有侵权,请联系删除

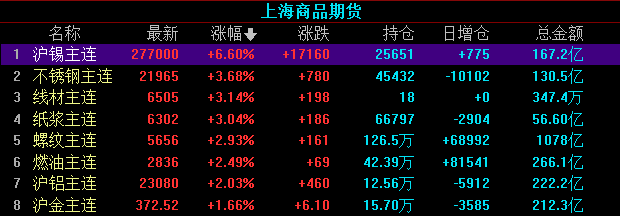

从国外经验来看,挪威政府全球养老基金、淡马锡、新加坡政府投资公司、日本政府养老基金等主权基金采取较为积极的投资策略,在注重长线稳健回报同时维持超过50%的股权资产投资比例,其经验值得借鉴。挪威政府全球养老基金方面,截至2023年底基金市值为15.77亿挪威克朗,折合1.50万亿美元,其中69.8%为股票投资,2023年股票投资回报率为21%,仅微软、苹果、英伟达、脸书、亚马逊、谷歌、特斯拉、诺和诺德、博通、阿斯麦十家公司股票即为基金贡献了653亿美元的回报,基金1998―2023年平均年化回报率为6.1%;淡马锡方面,截至2023年3月底投资组合净值为3820亿新元(折合约2870亿美元),其中股票占比约41%(根据年报数据股权资产占比超过50%),其自1974年成立以来年化回报率为14%。

从国内实践来看,社保基金方面,根据最近可取得数据,我国社保基金2023年第三季度末合计持有A股股票4318亿元(数据来源:同花顺),以2022年社保基金年报披露境内投资资产26017亿元作为基数估算,A股股票投资占比约为16.6%,占比偏低,而存款、国债等无风险类资产配置比例按照法律规定不得低于40%,设定比例过高。

中投公司方面,2022年年报显示,公开市场股票投资在对外投资组合四大类资产中占比为28.6%,占比不高,有较大提升空间。

外汇管理局方面,2022年底我国外汇储备资产为31277亿美元,目前难以取得外汇局旗下华安等四家公司资产配置数据。根据储备管理政策判断,配置以现金类资产、国债、公司债券投资为主,股票占比偏低。

基于国际国内主权基金股权投资实践的对比、差异和实效,建议财政部、中国人民银行、中国证监会协同,推动社保基金、中投、华安系三大主权投资主体,适度提升股票资产比重,重点提升境内外具投资价值的核心蓝筹配置比重,一方面有效扩大长线机构投资者基础,防范市场大幅波动,成为稳定资本市场的压舱石;另一方面,通过参与IPO、配售增发、二级市场交易提升绩优股估值水平,为实体经济输血,并通过改善上市公司股东结构、提升公司治理水平而实现对上市公司大股东、经营管理团队的约束、管控和激励,提升上市公司造血能力,实现反哺资本市场,形成融资投资的良性循环,真正实现金融服务实体经济发展。

校对:王锦程