瀚川智能获得实用新型专利授权:“铜铝过渡端子”

62031

2025月05月09日

证券之星消息,根据天眼查APP数据显示瀚川智能(688022)新获得一项实用新型专利授权,专利名为“铜铝过渡端子”,专利申请号为CN202421600763.5,授权日为2025年5月9日。

图片来源于网络,如有侵权,请联系删除

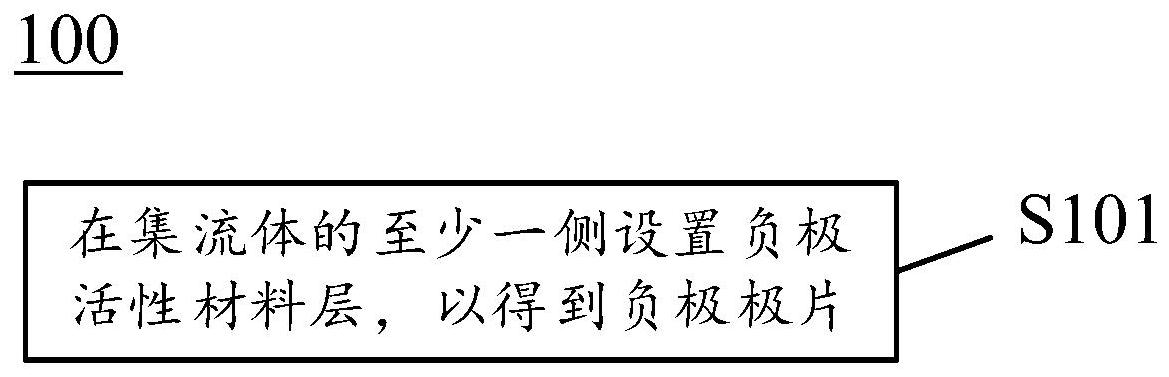

专利摘要:本实用新型揭示了一种铜铝过渡端子,包括铜压接片,铜压接片的一端设有铜衬套,铜衬套的另一端开设有呈圆柱状的卡槽,卡槽内置有用以容置铝线的铝连接套,铝连接套呈圆台状,其大直径端的直径等于卡槽的直径,且大直径端的端面完全与铜衬套完全抵接,位于卡槽处的铜衬套可发生形变完全包裹在铝连接套上,铝连接套的外圆周面与铜衬套的内壁面面接触。本实用新型主要体现在:在电磁脉冲焊接时,铝连接套的外圆周面与铜衬套的内壁完全面面接触,可将两者之间的空气完全排出,确保铝连接套和铜衬套之间无铜铝电化学反应,杜绝了电化学腐蚀,使得铜铝过渡端子在使用过程中不易断裂,增加了铜铝过渡端子的使用寿命与电力设备运行的安全可靠性。

今年以来瀚川智能新获得专利授权8个,较去年同期增加了100%。结合公司2024年年报财务数据,2024年公司在研发方面投入了5018.9万元,同比减47.92%。

数据来源:天眼查APP

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。