上市公司购买董责险一年大增34%,什么原因?市场五大趋势显现

董责险恢复快速上涨趋势。

图片来源于网络,如有侵权,请联系删除

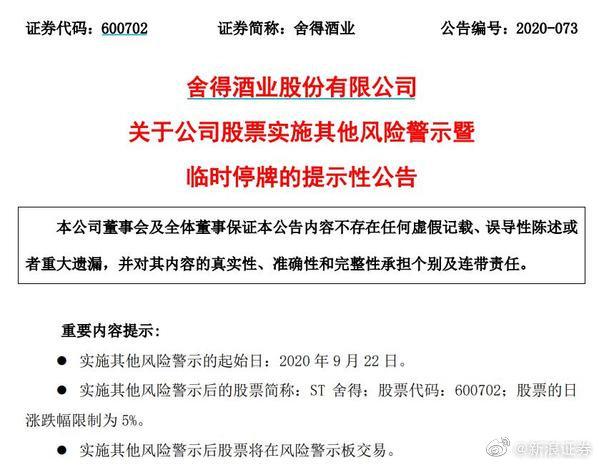

根据公开信息统计,2024年累计有475家A股上市公司发布公告披露购买董责险计划,较上一年度增加34%。截至2024年末,整个A股市场有1205家上市公司公告披露了购买董责险计划,相比2023年末增长24%。

图片来源于网络,如有侵权,请联系删除

建纬律师事务所高级顾问律师王民向券商中国记者表示,2019年起新《证券法》与新《公司法》的陆续施行对董责险在A股市场渗透率的快速提升起到了很大的推动作用。与此同时,上市公司收到警示函、被立案调查、被处罚及被投资者诉讼的数量也在同步上升。这意味着,A股董责险的出险率正日益上升。

图片来源于网络,如有侵权,请联系删除

上市公司购买董责险一年大增34%

近年来,董责险在A股市场的接受度和认可度持续提升。

2024年累计有475家A股上市公司发布公告披露购买董责险计划,较上一年度增加34%,在2023年小幅回落的基础上恢复了快速增长趋势。其中,241家公司以往已披露相关信息,234家公司为2024年首次披露购买董责险计划。

正因如此,董责险在A股市场的渗透率逐步抬升。截至2024年末,公告投保董责险的上市公司渗透率(累积投保董责险公司数/当年上市公司总数)为23.7%,相比2023年提升4.6%。

根据建纬律师事务所高级顾问律师王民统计,在2024年新增投保董责险的A股上市公司中,制造业公司数量依然一马当先,其中数量最多的是“计算机、通信和其他电子设备制造业”,紧随其后的行业为“专用设备制造业”“信息传输、软件和信息技术服务业”“化学原料及化学制品制造业”,此外还有“批发和零售业”“金属制品业”等。

而从董责险的渗透率来看,公告购买董责险的上市公司渗透率在多个行业中超过20%,其中电热燃气及水供应业渗透率高达39%,房地产业则高达43%。

王民分析,“2020年以来,随着房地产行业整体不景气和市场面临的挑战加剧,尤其是2020年8月恒大爆雷事件后,房地产行业的董监高险风险显著上升。这推动了房地产企业密集寻求投保董责险,也充分说明了董责险的需求动因与企业及其董监所面临的诉讼风险高度正相关,尤其是在行业风险加剧的背景下,董责险作为风险管理工具的重要性愈发突出。”

高速增长市场的特征趋势

面对高速增长的董责险市场,大家财险责意险部负责人向券商中国记者道出他观察到的五大趋势。

其一,民营企业投保董责险数量在快速增加。上述负责人称,2024年新投保公司中,民营企业数量占比达到48%,已高于国有企业和外资企业,说明民营企业越来越重视利用董责险来转移董监高群体履职风险和公司治理风险。

其二,科创板公司投保董责险积极性更高,有的科创板企业在上市前就已经完成了董责险投保。

其三,董责险保险金额大部分在5000万元—1亿元之间,目前选择投保5000万元和1亿元保额居多。

其四,董责险保险费率呈进一步下降趋势。上述负责人称,今年参与承保董责险的保险公司开始增多,由于很多中小保险公司缺乏专业人才,定价能力不足,加上市场业务竞争加剧叠加理赔信息滞后等因素导致保险费率出现了下降。

其五,政府监管部门越来越重视保护中小投资者。大家财险责意险部负责人表示,2019年新《证券法》开启 “强监管、强责任” 时代,首次规定了证券代表人诉讼制度,为中国特色证券特别代表人诉讼制度奠定了法律基础。随着上市公司面临诉讼风险增高,他预计董责险理赔案例也会增多,保险费率可能会重新出现上涨。但这个上涨周期要取决于代表诉讼的实际效果,在这方面,我国和美国市场存在着较大差异。

华南某财险公司业务部门负责人则明显感觉到,董责险在经济发达地区的渗透率更高。“从投保上市公司区域分布看,位于粤港澳大湾区、长三角经济发达区域的上市公司占比较高,投保意愿更强。比如,我司董责险超过50%客户位于粤港澳大湾区。”他说。

平安产险相关人士还向券商中国记者表示,由于新《公司法》同样适用于非上市公司,因而新法中大幅具象化了董事高管的责任风险、并额外将法定代表人、控股股东/实际控制人标准纳入追责范畴,我国非上市公司的经营管理者也面临着日趋突出的公司治理风险,进而也将为董责险带来新的市场需求和发展机会。

保险公司或更加谨慎

随着A股上市公司董责险投保率的逐步上升,上市公司收到警示函、被立案调查、被处罚及被投资者诉讼的数量也在同步上升。

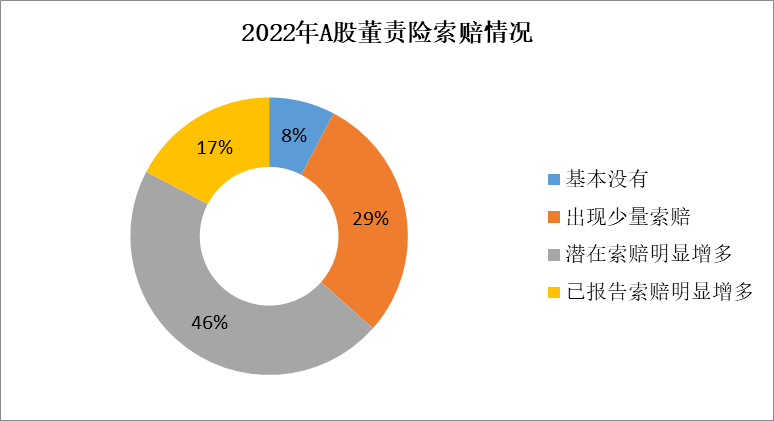

律师王民谈到,根据董责险保单约定,上述情形都有可能启动保单,因此A股董责险的出险率正日益上升。

某地方国资背景的中型财险公司业务负责人也向券商中国记者表示,董责险作为证券行业发展的一个配套措施,当下既面临着行业大发展的政策利好,同时又面临着不断升高的索赔和赔付风险。

上述业务负责人称,从客户需求端看,上市公司投保意愿继续提高。一方面上市公司面临证券索赔、监管处罚的风险在增加,另一方面,康美药业、瑞幸咖啡等证券诉讼案件给证券市场带来了广泛影响,预计购买董责险的上市公司数量将保持较高增长态势,客户需求在上升,给保险公司董监高业务带来了潜在的增量客户。

“从保险公司产品供给端看,保险公司对董责险的发展更加审慎,承保条件预计更加理性。对保险公司来讲,董责险属于低频高烈业务,发生保险索赔事故的概率相对较低,一旦发生保险索赔事故则索赔金额相对较高。随着近年来董责险的高额索赔案件的发生,上市公司证券诉讼索赔风险的抬升,董责险的风险敞口在不断上升,保险公司对董责险发展更为审慎,对董责险的风险管控更为严格,这体现在更加严格的准入门槛、对赔偿限额的管控、提高承保费率、制定更为严格的除外责任、提高客户自身承担的责任比例(增加免赔条件)等。”他说。