商业模式为什么重要?好的商业模式特征有哪些

管理学大师彼得·德鲁克曾说过:“当今企业之间的竞争,不是产品之间的竞争,而是商业模式之间的竞争”。那么为什么商业模式如此重要?一个好的商业模式又有哪些特征呢?

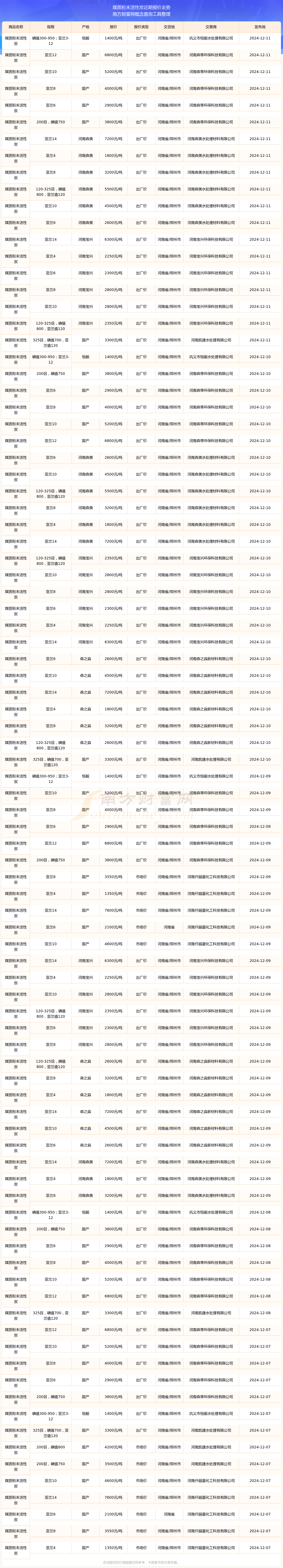

图片来源于网络,如有侵权,请联系删除

商业模式为什么重要

图片来源于网络,如有侵权,请联系删除

商业模式是企业的经营模式,是企业盈利的基础和核心要素之一。商业模式不仅决定了企业的运营方式,还决定了企业的竞争优势和市场地位。因此,商业模式对企业的重要性不容忽视。

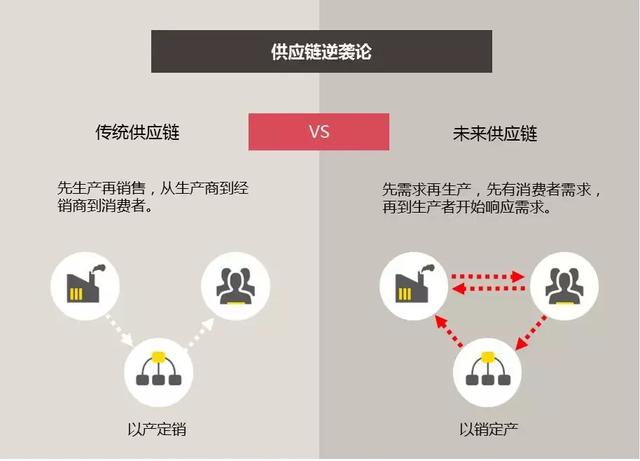

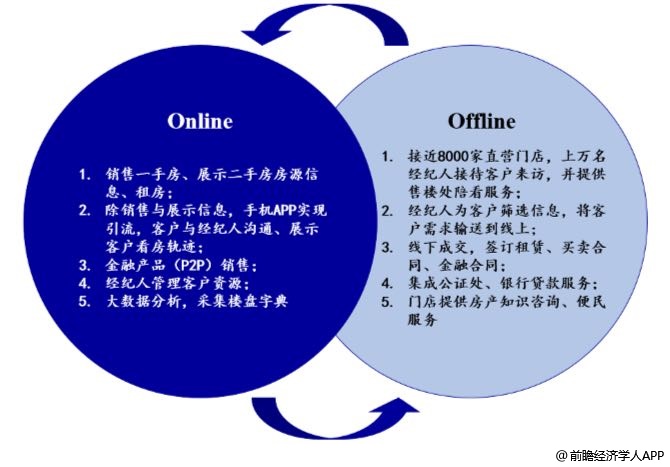

图片来源于网络,如有侵权,请联系删除

具体来看,首先商业模式能够帮助企业识别市场机会和竞争优势。通过设计合适的商业模式,企业可以更好地认识市场需求和竞争格局,确定自己的定位和发展方向。商业模式也可以帮助企业发现新的商业模式和商业机会,提高市场地位和盈利能力。

其次,商业模式能够优化企业的资源配置和运营效率。商业模式包括企业的产品、服务、销售渠道、营销策略、客户关系等方面,通过合理的组合和配合,可以优化企业的资源配置和运营效率,提高企业的生产效率和盈利能力。

商业模式能够提升企业的品牌价值和市场竞争力。商业模式的设计和实施,往往伴随着企业品牌价值的提升和市场竞争力的增强。

此外,企业生存的使命就是创造价值,获取利润。企业因为能够创造价值而具备存在的合理性,价值的实现和创造是企业一切活动的核心和目标。所以,从本质上看,商业模式就是一种价值转换机制。

好的商业模式有哪些特征

那么一个好的商业模式有哪些特征呢?要回答这个问题,我们首先要明白商业模式是什么?通俗的来说商业模式就是一种赚钱的方式。简单的来说商业模式就是存在各种各样的交易关系和连结方式称之为商业模式。

因此一个好的商业模式第一大特征就是能够持续盈利。好的商业模式要能够持续不断地创造价值,获得必要的经济回报。企业创造的价值也要能够在各个参与者之间进行合理的分配,保障企业有足够的盈利进行再投入,能够持续地经营。企业要平衡客户、股东、员工、供应商等利益方的价值分配,商业模式运营才能够有充足的动力。

第二是难以被模仿。比如,很多企业在学习海底捞的管理,但是很难成功,海底捞对于基层员工的高度授权及透明化管理,一般的企业都难以做到;再如戴尔的直销模式,人人都知道其如何运作,也都知道戴尔公司是直销的标杆,但很难复制戴尔的模式,原因在于“直销”的背后,是一整套完整的、极难复制的资源和生产流程。

第三是有差异化优势。要么是差异化的产品,与众不同;要么是提高了生产效率,价格更加便宜。这种独特的价值可能是新产品、新的服务或者新思想,经常是产品和服务独特的组合。比如苹果提供一种极致的手机产品及服务,微信提供一种不可替代的熟人社交网络;沃尔玛则提供低廉的日用品,帮助客户节省开支,茅台提供一种独特口味的白酒,具有成瘾性

第四是具有持续发展能力。如果你的商业模式存在的时段很短,没有后续的持续发展,也必然成不了大器。一个好的商业模式不是靠抓住偶然的机会,而是需要从最开始就找到他的核心逻辑,从而完善商业模式,长久的发展下去。